インボイス制度を初心者向けにわかりやすく解説

2023年10月1日から「インボイス制度」が導入されます。インボイス制度は消費税や納税などに大きく関わる制度であるため、多くの企業で注目されています。

個人事業主やフリーランスの負担が増加する可能性があるという意見も多く聞かれますが、「今までと何が変わるの?」「どのような準備を進めていけばいいの?」と疑問に思っている方も多いのではないでしょうか?

本記事では、インボイス制度の仕組みについて税改正にあまり馴染みがない方向けに分かりやすく解説していきます。

インボイス制度とは

インボイス制度は(正式名称=適格請求書等保存方式)、請求書の発行や消費税や納税に関わる制度です。

インボイス(適格請求書)とは、売り手側が買い手に対して適用税率・消費税額を正確に伝えるために作成される請求書(または納品書や領収書)のことを指します。

インボイス(適格請求書)とは

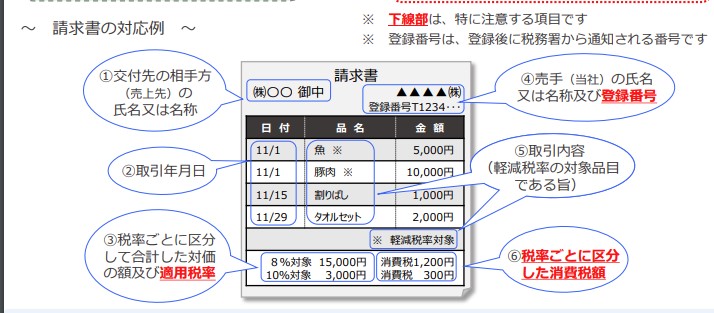

適格請求書(インボイス)とは、以下の6点を満たした請求書を指します。

①書類の交付を受ける事業者の氏名 or 名称

②取引年月日

③税率ごとに区分して合計した対価の額+適用税率

④適格請求書発行事業者の氏名 or 名称及び登録番号(Tプラス13桁の法人番号または13桁の数字)

⑤取引内容(軽減税率の対象品目である旨)

⑥税率ごとに区分した消費税額

画像引用元:インボイス制度が始まります! – 国税庁

インボイス制度の導入後は上記の「税率ごとに区分して合計した対価の額(税抜き又は税込み)及び適用税率」「税率ごとに区分した消費税額等」「適格請求書発行事業者の氏名又は名称及び登録番号」などの記載が義務付けられます。

課税売上高が1000万円以下の企業・個人企業主・フリーランスの場合

インボイス制度が導入されたら何が変わるのか、詳しく解説していきます。

インボイス制度の導入前(~2023年9月)

たとえば年間売上が1000万円以下の企業・個人企業主・フリーランスが、取引先から報酬として10,000円支払われる場合、消費税(10%)の1,000円も一緒に支払われます。

11,000円(税込)もらえる状態が、インボイス制度導入前の状況です。

インボイス制度の導入後(2023年10月~)

インボイス制度が導入された場合、以下の3つのパターンが想定されます。

※年間売上が1000万円以下の企業・個人企業主・フリーランスの場合

①11,000円(税込)支払われるが、消費税分の1,000円を税務署に納めなければいけなくなる

②取引先から消費税分が支払われない

③従来通り消費税分も支払われて納税しなくても良い

課税売上高が1000万円以上の企業・個人企業主・フリーランスの場合

年間の課税売上高が1000万円以上ある企業・個人企業主・フリーランスの場合は、貰った消費税の何割かを税務署へ納めています。

課税売上高1000万円以下の事業者のことを消費税を納めないため免税事業者と呼ぶのに対して、1000万円以上の事業者のことを課税事業者と呼んでいます。

2023年10月以降にインボイス制度が導入されると、免税事業者(課税売上高1000万円以下)は消費税をもらえなくなる可能性がある(②取引先から消費税分が支払われないのパターン)、課税事業者(課税売上高1000万円以上)は適格請求書ではないと控除申請ができなくなるといったデメリットがあります。

| 課税売上高1000万円以下の事業者 | 課税売上高1000万円以上の事業者 | |

| インボイス制度の導入前

~2023年9月 |

報酬&消費税分をもらえる

※納税義務はなし 免税事業者 |

貰った消費税の何割かを税務署へ納めている

課税事業者 |

| インボイス制度導入後

~2023年10月 |

下記の3パターンの可能性がある。

①報酬を受け取るが、消費税分を税務署に納める ②取引先から消費税分が支払われない ③従来通り消費税分も支払われて納税義務はない |

適格請求書ではないと控除申請ができなくなる |

インボイス制度の対象は課税事業者

インボイス制度の対象となるのは、課税売上高が1000万円以上の課税事業者です。

インボイス(適格請求書)を発行するためには、インボイス発行事業者(適格請求書発行事業者)として税務署長に申請を提出して審査を受ける必要がありますが、登録するためには「課税事業者」であることが条件です。

また2023年10月からインボイス発行事業者(適格請求書発行事業者)として登録してもらうためには、2023年3月31日までに登録申請書を提出する必要があるので注意が必要です。

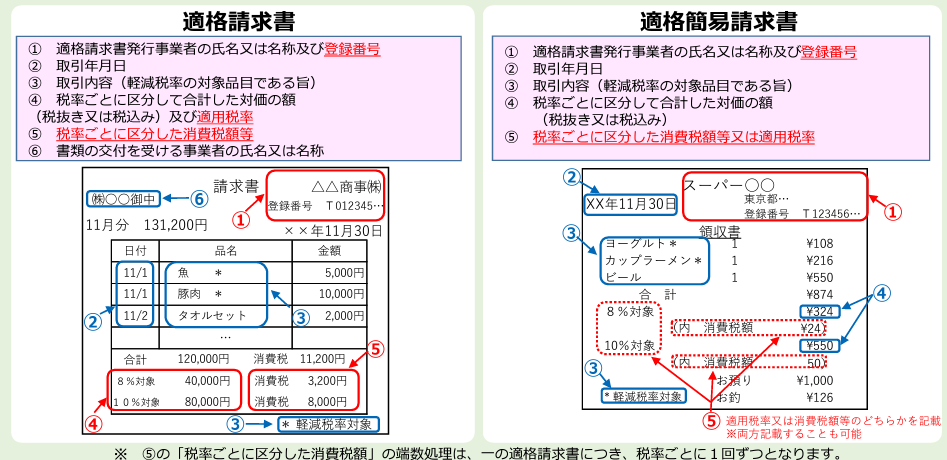

飲食店、小売店、タクシー会社等は簡易適格請求書を発行する

要するに領収書ですね。こちらを適格請求書かわりにします。コンビニやスーパー、カフェなどはレシートに記載することになるわけです。

いつも手書きの領収書を発行しているような居酒屋、キャバクラなどは、登録番号を都度記載することになるため、今までと同じように手書きだと、登録番号が長いのでかなり手間になりそうですね。

仕入税額控除を受けるためには、適格請求書の保存が必須

インボイス制度が導入されると、従来であればどんな請求書でも消費税における経費として認められていましたが、2023年10月からの導入後は国が認めていない請求書以外は一切認められなくなります。

※基本的な税金の計算方法は「売上-経費=利益」という式に基づき算出された額に対して税金額が決まる仕組みになっています。消費税も同様であり、消費税における売上から経費(請求書など)を引いて、算出した金額を税務署へ納めています。

インボイス制度が導入されると、原則的に適格請求書の発行事業者から適格請求書を受け取った場合のみ仕入税額控除が行えます。適格請求書を受け取らなかった場合は、仕入税額控除はできなくなるので注意が必要です。

企業の立場からすると、適格請求書を発行できない事業者へ依頼すると「仕入れにかかる消費税控除ができない+消費税を余分に支払うリスク」が発生します。そのため経費として認められない請求書はできるだけ貰いたくないという考えになり、できるだけ経費として認められている「適格請求書」を発行できる事業者と取引したくなります。そのような考えから取引相手を免税事業者ではなく、課税事業者に絞るといったケースも増えていきます。

免税事業者は対象外

課税売上高が1,000万円未満の免税事業者はインボイス制度の対象外になります。

請求書の見直し等の手間がかかる作業は必要なく、これまでと同じ請求書をそのまま利用できます。

直接的な影響はありませんが、取引先のインボイス制度への対応によっては影響が及ぶ可能性もあります。たとえば免税事業者が発行する請求書では仕入税額控除に利用できないため、取引相手を免税事業者から適格請求書を発行できる課税事業者に変えるといった可能性があります。その結果、免税事業者であるために売り上げが減少したり、取引相手が減少したりといったことに繋がります。

ただし、個人事業主は取引先の負担が増えることから、影響が出る可能性があります。詳細はこちらから↓

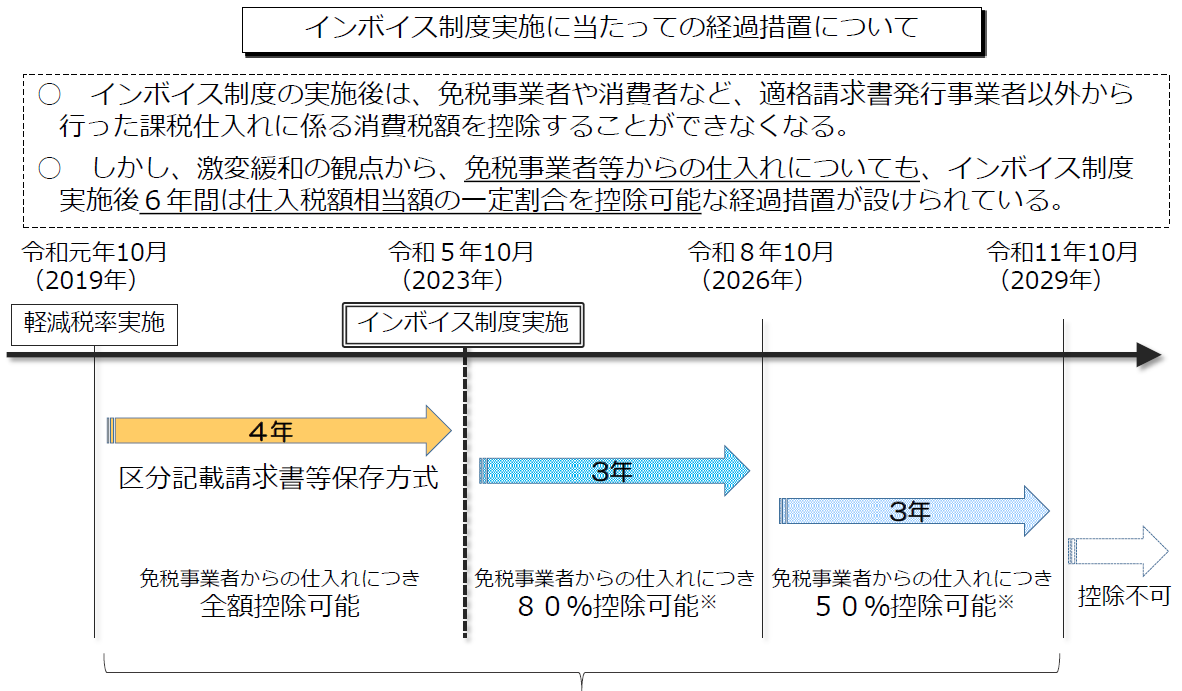

インボイス実施にあたっての猶予期間について

免税事業の個人事業主と取引をしている法人からすると、いきなり消費税分が全額負担することになりますので、その取引先との取引を見直す検討をするところもでてくるでしょう。

その対策として、経過措置が導入されます。

つまり、2023年10月からインボイス制度が始まりますが、そこから3年は、80%控除が法人の法で可能で、そこからさらに3年は50%控除が可能となります。なお、その先は一切控除ができなくなる予定です。この3年、3年の合計6年間で、個人事業主側に課税事業主になってもらうように頑張ってもらえるように、仕事をたくさんふっていくということでしょうかね。

インボイスが免除される取引

いくつかの取引ではインボイスが免除されるものがあります。

適格請求書の交付が免除されるもの

① 公共交通機関である船舶、バス又は鉄道による旅客の運送

( 3万円未満のものに限ります。)

② 出荷者等が卸売市場において行う生鮮食料品等の譲渡

( 出荷者から委託を受けた受託者が卸売の業務として行うものに限ります。)

③ 生産者が農業協同組合、漁業協同組合又は森林組合等に委託して行う農林水産物の譲渡

( 無条件委託方式かつ共同計算方式により生産者を特定せずに行うものに限ります。)

④ 自動販売機・自動サービス機により行われる課税資産の譲渡等

( 3万円未満のものに限ります。)

⑤ 郵便切手を対価とする郵便サービス

( 郵便ポストに差し出されたものに限ります。)

バス、鉄道で3万円未満は発行しなくてもよく、自動販売機も発行する必要がないです。まあ納得ですよね。

適格請求書の保存がなくても、仕入れ税額控除が認められるもの

① 適格請求書の交付義務が免除される前述の①④⑤に掲げる取引

② 適格簡易請求書の記載事項(取引年月日を除きます。)を満たす入場券等が、使用の際に回収される取引

③ 古物営業、質屋又は宅地建物取引業を営む事業者が適格請求書発行事業者でない者から、古物、質物又は建物を当該事業者の棚卸資産として取得する取引

④ 適格請求書発行事業者でない者から再生資源又は再生部品を棚卸資産として購入する取引

⑤ 従業員等に支給する通常必要と認められる出張旅費、宿泊費、日当及び通勤手当等に係る課税仕入れ

こちらの5つは適格請求書、領収書がなくても問題ありません。つまりは、3万円未満のバス、鉄道や3万円以上でも、出張旅費や通勤手当などは不要ということですね。

ということで、該当しませんので、タクシーは領収書の保存が必要ということになります。

実際の実務で考えると大変なインボイス制度

3万円未満のクレジットカードによる購入の経費精算

今まで、税込み3万円未満の取引では、請求書の保存は必要ないという特例ルールがありましたが、これがインボイス制度では廃止となります。

以下は国税庁の特例についての説明ページになります。

つまり、カードで支払った場合、領収書を捨ててしまっている、もしくはもらっていないというやり方をしている企業が数多くあると思いますが、今後は、これだと消費税の控除ができなくなってしまいます。

例えば以下の様なものはないでしょうか?

・毎月カードで払っているウォーターサーバー、電話代、インターネット代、ETC(高速道路代)等で領収書や請求書はウェブ上で確認ができるからと、いちいち保管せずに処理していた。

・コンビニや居酒屋で法人カードで払って領収書を保管してこなかった。

・楽天等のECサイトで購入した場合も、いちいち請求書、領収書を保管してこなかった。

こういったケースでは、消費税の控除ができなくなってしまいますので、きちんと請求書・領収書の保管が必要となります。

一旦立て替えて支払う取引がある

弊社の本業は不動産業になりまして、例えば、エアコンや水回りの修理費用をいったん立て替えて弊社が支払い、貸主に後日請求するという取引がありました。

こういったケースで、仮に修理業者が課税事業者ではない場合、弊社は、消費税控除ができず、負担が増えてしまうことになります。

従業員への周知、徹底も重要

従業員の経費精算でも、インボイス制度は当然該当します。仮に従業員が自分のカードで支払って、領収書を受け取っていなかった取引があった場合に、今後は消費税控除ができなくなってしまいます。従業員への周知、徹底も非常に重要です。

また、従業員側でも、いつもカードで支払っていて、領収書をもらっていなかったネットでの購入などでは、管理画面に入って、領収書をどこからダウンロードできるのかをきちんと把握する必要があり、かなり手間がかかってくると予想されます。

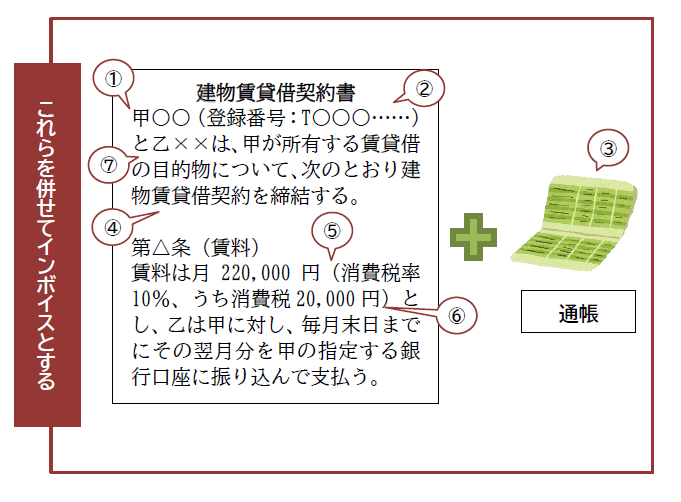

インボイス登録番号を請求書、領収書以外に記載

例えば、事務所、店舗、駐車場など、住宅以外の賃料には消費税が課税されています。しかし、こういった取引では、毎月請求書を発行しないほうが普通です。そのため、既存の契約者に対して、貸主のインボイス登録番号を通知が必要となります。

また、今後新規の賃貸借契約(住居を除く)では、賃貸借契約書に貸主のインボイス番号を記載する必要がでてきます。

さらに言うと、今後非課税事業者がオーナーのオフィスを借りている、もしくは新規に借りると、消費税分仕入れ税額控除ができなくなります。そのため、賃料10万円+消費税の事務所を借りた場合、突然負担が10%アップということに。

他の不動産会社ではわかりませんが、賃料が50万円以下の物件などでは、募集図面に書いておかないと、借主から質問が多数あることが予想されますし、契約の段階で発覚した場合、いきなり10%負担増ということになりますので、契約自体が壊れることになりかねません。

2023年12月終了の電子帳簿保存法の宥恕期間終了も考慮が必要

インボイス制度が始まると今まで、以上にきちんと請求書、領収書を保管する必要が出てきます。中には電子取引で、マイページからダウンロードする領収書、アプリで取得する領収書も多くでてくると思います。

こういったものは「電子取引」と言って、2024年1月からは、すべての事業者、個人事業主は「データのまま保管」し、タイムスタンプを打つなどの対応が求められます。

電子帳簿保存法については以下の記事で詳しく解説しています↓

こういったインボイス制度、電子帳簿保存法への対応で、効率的に、経費精算を従業員のみなさんにやってもらうには、細かく説明するよりも、スマホで領収書をすべて撮影して、申請をしてもらうシステムを導入する方が圧倒的に楽になってきます。

個人的には、インボイス制度、電子帳簿保存法への対応を行うためには、下記の「マネーフォワードクラウド」がおすすめです。

マネーフォワードは本記事で解説した適格請求書の発行や発行事業者への登録作業などに対応しています。もちろん、領収書にタイムスタンプを自動的に打つことで、電子帳簿保存法への対応も可能です。

まとめ

今回は、インボイス制度の基本的な仕組みについて解説しました。

2023年10月にインボイス制度が施行されますが、対象ではない免税事業者であっても、取引先のインボイス制度への対応によっては影響が及ぶ可能性もあるでしょう。

たとえば免税事業者であるために売り上げが減少したり、取引相手が減少したりといったケースが想定されます。「適格請求書を発行できる課税事業者になるのか、免税事業者のまま続けていくのか」等の決断を迫られる個人事業主やフリーランスが今後増えていくでしょう。

インボイス制度への準備を進めていくためには、制度の仕組みについてまずは理解する必要があります。本記事が少しでも理解の手助けになれば幸いです。制度が始まる2023年10月までに、早めに準備を進めておきましょう。

株式会社アーデントは、デジタル化・AI導入補助金の支援事業者を行っております!

アーデントからデジタル化・AI導入補助金を使ってクラウドツールを導入するメリットは以下の通りです。

メリット①対象ツールを2年間、半額、もしくは1/4で利用可!

メリット②会計、経費精算、請求書処理、受発注ツール導入なら、PCやタブレットの購入も補助が受けられ半額!

メリット③補助期間終了後は、公式価格よりお値引き!

メリット④各種IT活用、DX、保守サポートでより貴社のIT化を促進、生産性を向上します!

【弊社取り扱いクラウドツール】

🔹オフィスソフト・グループウェア: Google Workspace※、Microsoft365、desk'nets NEO※

🔹ノーコード業務改善:kintone、Zoho※、楽楽販売、JUST.DB※、サスケworks

🔹コミュニケーション: サイボウズオフィス、Chatwork、LINE WORKS、zoom

🔹会計・経費管理: マネーフォワード、freee、楽楽精算、楽楽明細、invox

🔹電子契約・文書管理: freeeサイン、クラウドサイン、GMOサイン、Adobe Acrobat

🔹セキュリティ対策: sophos、SentinelOne、ESET、ウイルスバスタークラウド

🔹RPA・自動化: RoboTANGO、DX-Suite、Yoom※、バクラクシリーズ

🔹勤怠・労務管理: 勤革時、楽楽勤怠、マネーフォワード

🔹物流・在庫管理: ロジザードZERO

🔹教育・マニュアル作成管理: iTutor、NotePM、leaf

🔹PBX・電話システム: INNOVERAPBX※、MOTTEL※

🔹端末管理:LANSCOPE、clomo

🔹リモートデスクトップ:RemoteOperator在宅

🔹受付ipad:ラクネコ※

🔹タスク管理、その他:JOSYS、backlog※

など

※こちらのツールは補助期間終了後の値引不可

また、上記以外のツールも取り扱いできるものが多々ありますので、一度ご相談ください。

デジタル化・AI導入補助金2026の詳細、お問合せはお電話頂くか、以下の記事を御覧ください↓

デジタル化・AI導入補助金お問合せ:03-5468-6097

以下の動画では、採択のポイントや申請にあたっての注意点などを詳しく解説していますので、

あわせてご覧ください!