インボイス制度とは?個人事業主がとるべき対策を徹底解説!

2023年10月1日から消費税や納税に関わる新制度「インボイス制度」が導入されます。

個人事業主やフリーランスの負担が増加するいう意見が非常に多いですが、「今までと何が変わるのか?」「どのような準備を進めていけばいいの?」と不安に考える方も多いのではないでしょうか?

インボイス制度は免税事業者と課税事業者どちらにも影響があるため、事業を運営している人は制度の内容や変更点について正しく理解する必要があります。

本記事では、インボイス制度の概要と個人事業主がとるべき対策について解説します。

インボイス制度とは

インボイス制度は(正式名称=適格請求書等保存方式)、請求書の発行や消費税や納税に関わる制度です。

インボイス(適格請求書)とは、売り手側が買い手に対して適用税率・消費税額を正確に伝えるために作成される請求書(または納品書や領収書)のことを指します。

適格請求書(インボイス)とは

はじめにインボイス制度の適格請求書について解説します。

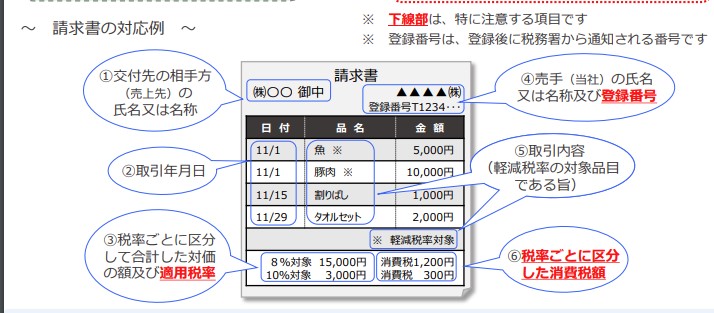

適格請求書(インボイス)とは、以下の6点を満たした請求書を指します。

①書類の交付を受ける事業者の氏名 or 名称

②取引年月日

③税率ごとに区分して合計した対価の額+適用税率

④適格請求書発行事業者の氏名 or 名称及び登録番号(Tプラス13桁の法人番号または13桁の数字)

⑤取引内容(軽減税率の対象品目である旨)

⑥税率ごとに区分した消費税額

画像引用元:インボイス制度が始まります! – 国税庁

現在(2022年6月)使用されている請求書は、適用税率・消費税額は特に記載は義務付けられていませんが、制度の導入後は「税率ごとに区分して合計した対価の額(税抜き又は税込み)及び適用税率」「税率ごとに区分した消費税額等」「適格請求書発行事業者の氏名又は名称及び登録番号」などの記載が義務付けられます。

インボイス制度が導入される要因・背景

インボイス制度が導入される要因、背景について解説していきます。

消費税額を正確に伝えて取引の透明性を高める

インボイス制度が導入されることになった最大の要因は、2019年10月から施行された消費税の軽減税率制度です。

消費税は10%が基本ですが、軽減税率対象品目(新聞、飲料食品など)に関しては8%が適用されています。この軽減税率制度の導入後、消費税8%と10%の商品が混在している状況になりました。このような状況の中、売り手側が消費税額を正しく伝えて取引の透明性を高めていくことを目的に、商品ごとの価格と税率が記載された請求書(インボイス)の発行・保存を義務づけるインボイス制度を導入することになりました。

益税を解消する

インボイス制度導入のもう一つの理由は、益税を解消することです。

※益税とは消費税が実質的に利益として懐に入ることを指します。

現在の制度では、課税売上高1000万円以下の事業者は消費税の納付義務がありません。この制度は国が中小企業や小規模事業者を配慮したという背景がありますが、税負担の公平性に欠けるという意見が多く挙がりました。

しかし、急に是正や制度変更を行えば免税事業者側に大きな影響が出てしまいます。インボイス制度の目的は、この益税を段階的に解消していくことです。

インボイス制度の対象

インボイス制度の対象とされるのはどのような事業者なのか、対象となる要件等について解説します。

対象は課税売上高1,000万円以上の課税事業者

インボイス制度の対象となるのは、課税売上高が1000万円以上の課税事業者です。

インボイス(適格請求書)を発行するためには、インボイス発行事業者(適格請求書発行事業者)として税務署長に申請を提出して審査を受ける必要がありますが、登録するためには「課税事業者」であることが条件です。

また2023年10月からインボイス発行事業者(適格請求書発行事業者)として登録してもらうためには、2023年3月31日までに登録申請書を提出する必要があります。

仕入税額控除を受けるためには、適格請求書の保存が必須

インボイス制度が導入されると、従来であればどんな請求書でも消費税における経費として認められていましたが、2023年10月からの導入後は国が認めていない請求書以外は一切認められなくなります。

※基本的な税金の計算方法は「売上-経費=利益」という式に基づき算出された額に対して税金額が決まる仕組みになっています。消費税も同様であり、消費税における売上から経費(請求書など)を引いて、算出した金額を税務署へ納めています。

インボイス制度が導入されると、原則的に適格請求書の発行事業者から適格請求書を受け取った場合のみ仕入税額控除が行えます。適格請求書を受け取らなかった場合は、仕入税額控除はできなくなるので注意が必要です。

企業の立場からすると、適格請求書を発行できない事業者へ依頼すると「仕入れにかかる消費税控除ができない+消費税を余分に支払うリスク」が発生します。そのため経費として認められない請求書はできるだけ貰いたくないという考えになり、できるだけ経費として認められている「適格請求書」を発行できる事業者と取引したくなります。そのような考えから取引相手を免税事業者ではなく、課税事業者に絞るといったケースも増えていきます。

免税事業者は対象外

課税売上高が1,000万円未満の免税事業者はインボイス制度の対象外になります。

請求書の見直し等の手間がかかる作業は必要なく、これまでと同じ請求書をそのまま利用できます。

ただし、直接的な影響はありませんが、取引先のインボイス制度への対応によっては影響が及ぶ可能性もあります。たとえば免税事業者が発行する請求書では仕入税額控除に利用できないため、取引相手を免税事業者から適格請求書を発行できる課税事業者に変えるといった可能性があります。その結果、免税事業者であるために売り上げが減少したり、取引相手が減少したりといったことに繋がります。

私の知り合いの大手企業だと、消費税分、負担が増えるのと、経理処理が大変になるので、個人タクシーは禁止にするそうです。課税事業者の法人側からすると、免税事業者の個人と取引をする場合、消費税分がまるまる負担になってしまいますので、それはちょっとと考える企業も相当数出そうですね。

インボイス制度の導入で個人事業主がとるべき対策

ここではインボイス制度の導入で個人事業主がとるべき対策を詳しく解説します。

課税事業者に該当するかを確認する

インボイス制度の導入で個人事業主がとるべき対策は自身が課税事業者なのか、免税事業者なのかによって変わってきます。はじめに課税事業者なのか、免税事業者なのかを下記のとおり判断しましょう。

●2年前の課税売上高が1,000万円を超えている場合

はい→課税事業者

いいえ→免税事業者

●前年の1/1~6/30の課税売上高または支払った人件費が1,000万円を超えている場合

はい→課税事業者

いいえ→免税事業者

取引先の事業形態を確認しておく

取引先が「適格請求書を必要するのか、しないのか」を確認しておきましょう。

取引先が適格請求書を必要としない免税事業者であった場合、個人消費者との取引が中心の事業形態であった場合は自身が課税事業者になる必要はありません。

取引先が適格請求書を必要とする場合は、課税事業者への登録を検討しなくてはいけなくなります。登録すれば納税義務が発生するため、資金繰りや適格請求書のフォーマットの準備等を行っていく必要があります。

インボイス制度に対応した会計ソフトの導入を検討する

適格請求書を発行するための登録を済ませたら、インボイス制度の要件を満たした請求書等を発行する準備・環境づくりを進める必要があります。

現行のフォーマットの修正や必要項目の追加を行うのは非常に手間がかかるため、この機会にインボイス制度に対応している会計ソフトに乗り換えるのも一つの手です。

インボイスへの対応を行うためには、下記の「マネーフォワードクラウド」がおすすめです!

マネーフォワードでは、発行事業者への登録作業や適格請求書の発行をスムーズに行えます。

まとめ

今回は、インボイス制度の概要と個人事業主がとるべき対策について解説しました。

個人事業主がとるべき対策は自身が課税事業者なのか、免税事業者なのかによって変わってきます。自身がインボイス制度の対象である課税事業者なのかをまずは確認しましょう。

次にやるべきことは取引先が「適格請求書を必要するのか、しないのか」を確認することです。確認することで自身が「適格請求書を発行できる課税事業者になるのか、免税事業者のまま続けていくのか」を決断しやすくなります。

取引先が適格請求書を必要としない免税事業者であった場合、個人消費者との取引が中心の事業形態であった場合は自身が課税事業者になる必要はありませんが、取引先が適格請求書を必要とする場合は、課税事業者への登録を検討が必要となります。

登録すれば納税義務が発生するため、資金繰りや適格請求書のフォーマットの準備等を行っていかなければいけません。スムーズに対応できるように早めに準備を進めましょう。

株式会社アーデントは、IT導入補助金の支援事業者を行っております!

アーデントからIT導入補助金を使ってクラウドツールを導入するメリットは以下の通りです。

メリット①対象ツールを2年間、半額、もしくは1/4で利用可!

メリット②会計、経費精算、請求書処理、受発注ツール導入なら、PCやタブレットの購入も補助が受けられ半額!

メリット③補助期間終了後は、公式価格よりお値引き!

メリット④各種IT活用、DX、保守サポートでより貴社のIT化を促進、生産性を向上します!

【弊社取り扱いクラウドツール】

🔹オフィスソフト・グループウェア: Google Workspace※、Microsoft365、desk'nets NEO※

🔹ノーコード業務改善:kintone、Zoho※、楽楽販売、JUST.DB※、サスケworks

🔹コミュニケーション: サイボウズオフィス、Chatwork、LINE WORKS、zoom

🔹会計・経費管理: マネーフォワード、freee※、楽楽精算、楽楽明細、invox

🔹電子契約・文書管理: freeeサイン、クラウドサイン、Adobe Acrobat

🔹セキュリティ対策: sophos、SentinelOne、ESET、ウイルスバスタークラウド

🔹RPA・自動化: RoboTANGO、DX-Suite、Yoom※、バクラクシリーズ

🔹勤怠・労務管理: 勤革時、楽楽勤怠、マネーフォワード

🔹物流・在庫管理: ロジザードZERO

🔹教育・マニュアル作成管理: iTutor、NotePM※、leaf

🔹PBX・電話システム: INNOVERAPBX※、MOTTEL※

🔹端末管理:LANSCOPE、clomo

🔹リモートデスクトップ:RemoteOperator在宅

🔹受付ipad:ラクネコ※

など

※こちらのツールは補助期間終了後の値引不可

また、上記以外のツールも取り扱いできるものが多々ありますので、一度ご相談ください。

IT導入補助金2025の詳細、お問合せはお電話頂くか、以下の記事を御覧ください↓

IT導入補助金お問合せ:03-5468-6097

以下の動画では、採択のポイントや申請にあたっての注意点などを詳しく解説していますので、

あわせてご覧ください!