インボイス請求書の保存期間、保存方法は?

2023年10月1日から「インボイス制度」が始まります。インボイス制度とは、消費税や納税に大きく関わる新しい制度であり、個人事業主やフリーランスの負担が増えると言われています。

本格導入まで1年以上の猶予期間がありますが、「今までの請求書と何が変わるの?」「今のうちにどのような準備を行えばいいの?」と考えている方も多いのではないでしょうか。

本記事では、インボイス請求書の保存期間と保存方法について詳しく解説していきます。

インボイス制度とは

はじめにインボイス制度の概要について、解説していきます。

こちらの記事でも解説しています↓

インボイス制度は、請求書の発行、消費税や納税に関わる制度

インボイス制度(正式名称:適格請求書等保存方式)とは、請求書の発行、消費税や納税などに関わる制度です。

インボイス制度の導入が検討された要因は、2019年から施行された消費税の軽減税率制度です。軽減税率制度が導入されたことによって、8%の消費税の商品と10%の消費税の商品が混在している状況が度々問題視されてきました。

そこで、商品ごとの価格と税率が記載されている請求書の発行と保存を義務付けることを目的として「インボイス制度」が導入されることになりました。

益税の解消も目的の一つ

インボイス制度の目的の一つに、益税の解消があります。

※益税とは、消費税が利益として懐に入ることです。

現行の制度では、課税売上高1000万円以下の事業者に対しては、消費税の納税義務は発生しない仕組みになっています。国が小規模事業者や中小企業に配慮したという背景がありましたが、「税負担の公平性に欠けているのではないか」という意見も多く挙がっていました。

インボイス制度を導入することによって、益税を解消した上で税負担を公平にするといった狙いがあります。

インボイス請求書の保存期間、保存方法について

インボイス制度を導入することで「適格請求書」の発行・保存が義務付けられます。

ここでは、インボイス請求書(適格請求書)の保存期間と保存方法について、詳しく解説します。

適格請求書とは

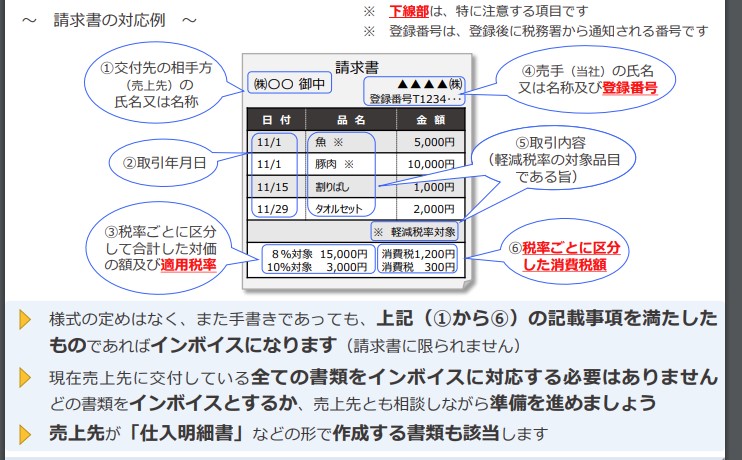

適格請求書とは、以下の6点をすべて満たした請求書のことです。

①書類の交付を受ける事業者の氏名か名称

②取引年月日

③税率毎に区分して合計した対価の額+適用税率

④適格請求書発行事業者の氏名 or 名称及び登録番号(T+13桁の法人番号、または13桁の数字)

⑤取引内容

⑥税率毎に区分した消費税額

画像引用元:【国税庁】インボイス制度が始まります!

インボイス請求書の保存期間は7年!

インボイス請求書の保存期間は7年と定められています。

2023年10月1日にインボイス制度が始まったら、インボイス(適格請求書)を発行する適格請求書発行事業者は、インボイス(適格請求書)の控えを保管しなければなりません。

発行する側は控えを、インボイス(適格請求書)を受領する側は原本を、それぞれ保管する義務が生じます。

注意点

インボイス(適格請求書)の保管を怠った場合、消費税の仕入れ税額控除を受けられなくなるので注意しましょう。

また、個人事業主は基本的に請求書の保管期間が5年と定められています。しかし、年間課税売上が1,000万円を超える個人事業主は課税事業者に該当します。その場合請求書の保管期間は7年となるため注意が必要です。

インボイス請求書の保存方法

前述した通り、インボイス請求書を発行する側は控えを、インボイス(適格請求書)を受領する側は原本をそれぞれ保管しなければなりません。

請求書の控えを保管する方法は、紙での保管、または電子データでの保管があります。

紙で保管する場合、月別や年別、クライアントごとに保管するのが一般的です。しかし、保管場所の確保や時間の経過とともに紙の量が増加して手間がかかるデメリットがあります。また検索性も悪く、目的の書類が見つけにくいです。

近年、紙での保管ではなく電子データでの保管を行う企業・個人事業主が増加している傾向があります。またスキャナ保存を行うことで、紙や管理場所等のコスト削減にもつながるメリットがあります。

さらに、電子帳簿保存法が改正され、電子データで受領した請求書は電子データで、電子帳簿保存法のルールにのっとった保存が必要となります。

詳細はこちらから↓

インボイス制度が導入されることによる影響

インボイス制度が導入されることによって、課税事業者も免税事業者も多くの影響が出ることが予想されます。

課税事業者と免税事業者それぞれに起こり得る影響について、解説していきます。

課税事業者に対しての影響

インボイス制度が導入されることで、課税事業者は請求書の記載事項の見直しやインボイスに対応した会計システムの導入が必要になってきます。また変更に伴うシステムを見直したりなど、大きな手間とコストがかかるでしょう。

免税事業者に対しての影響

免税事業者の場合、インボイス(適格請求書)が発行できないため、これまで取引していた事業者と取引を継続することが難しくなる可能性が出てきます。

インボイス制度が導入されると、課税事業者は面積事業者との取引で支払った消費税を「仕入税額控除」が受けられなくなります。そのため、取引相手から課税事業者になることを求められるなど、取引の際に不利の立場に立たされる可能性が出てくるのではないでしょうか。

まとめ:インボイス制度にスムーズに対応できるように早めの準備を!

今回は、インボイス請求書の保存期間と保存方法について解説しました。

インボイス制度は複雑な部分があり、自身の立場によって対応の仕方や準備も変わってきます。より詳しく理解したい方は、下記の記事も参考にしてみてください!

株式会社アーデントは、デジタル化・AI導入補助金の支援事業者を行っております!

アーデントからデジタル化・AI導入補助金を使ってクラウドツールを導入するメリットは以下の通りです。

メリット①対象ツールを2年間、半額、もしくは1/4で利用可!

メリット②会計、経費精算、請求書処理、受発注ツール導入なら、PCやタブレットの購入も補助が受けられ半額!

メリット③補助期間終了後は、公式価格よりお値引き!

メリット④各種IT活用、DX、保守サポートでより貴社のIT化を促進、生産性を向上します!

【弊社取り扱いクラウドツール】

🔹オフィスソフト・グループウェア: Google Workspace※、Microsoft365、desk'nets NEO※

🔹ノーコード業務改善:kintone、Zoho※、楽楽販売、JUST.DB※、サスケworks

🔹コミュニケーション: サイボウズオフィス、Chatwork、LINE WORKS、zoom

🔹会計・経費管理: マネーフォワード、freee、楽楽精算、楽楽明細、invox

🔹電子契約・文書管理: freeeサイン、クラウドサイン、GMOサイン、Adobe Acrobat

🔹セキュリティ対策: sophos、SentinelOne、ESET、ウイルスバスタークラウド

🔹RPA・自動化: RoboTANGO、DX-Suite、Yoom※、バクラクシリーズ

🔹勤怠・労務管理: 勤革時、楽楽勤怠、マネーフォワード

🔹物流・在庫管理: ロジザードZERO

🔹教育・マニュアル作成管理: iTutor、NotePM、leaf

🔹PBX・電話システム: INNOVERAPBX※、MOTTEL※

🔹端末管理:LANSCOPE、clomo

🔹リモートデスクトップ:RemoteOperator在宅

🔹受付ipad:ラクネコ※

🔹タスク管理、その他:JOSYS、backlog※

など

※こちらのツールは補助期間終了後の値引不可

また、上記以外のツールも取り扱いできるものが多々ありますので、一度ご相談ください。

デジタル化・AI導入補助金2026の詳細、お問合せはお電話頂くか、以下の記事を御覧ください↓

デジタル化・AI導入補助金お問合せ:03-5468-6097

以下の動画では、採択のポイントや申請にあたっての注意点などを詳しく解説していますので、

あわせてご覧ください!