電子帳簿保存法改正をとにかくわかりやすく解説!対策方法丸わかり!

「電子帳簿保存法の改正」が2022年1月から施行されたことになったことをご存じでしょうか?

2021年の夏に国税庁が「電子帳簿保存法の改正に違反した場合は青色申告の取り消しなどの措置がある」と公表をしたことが発端で、多くの企業が「対応が間に合わない」と混乱してしまう事態になりました。これがきっかけで結果として2022年1月からの即適用は延期となり、2年間の猶予期間が設けられました。(2024年1月から)

しかし、猶予期間が設けられただけで、どの企業も2023年末までに電子帳簿保存法の改正の理解、対策をしっかりと講じる必要があります。

本記事では、電子帳簿保存法改正についてわかりやすく解説します。

電子帳簿保存法について詳しく知りたい、今のうちに何をしなくてはいけないのかを知りたいという方はぜひ参考にしてください。

そもそも電子帳簿保存法とは

電子帳簿保存法とは、国税関係の帳簿や書類(帳簿、決算書、請求書など)を、決められた条件を満たせば電子化して保存することを認める法律です。

ここ数年コロナ禍の影響によってリモートワークの増加やデジタルトランスフォーメーションの推進など社会はデジタル化へと変化しているのが現状です。電子帳簿保存法の一番の目的は、急速にデジタル化が進んでいく社会に合わせて、経理業務の電子化、ペーパーレス化を進めましょうということです。

電子帳簿保存法は、税制改正の一環として1998年に制定されました。この時期はデジタル化が急速に進んでいる時期で、様々な分野でIT技術を活用したコスト削減や業務効率化が図られていました。電子帳簿保存法の制定には、このような背景があります。

導入当初は電子保存の要件が厳しく、導入に積極的な姿勢を示す企業が少なかったため普及がなかなか進まなかったです。徐々に段階を踏んで保存要件が緩和していったこともあり、近年電子帳簿の保存に関して積極的な企業が増えてきました。

電子帳簿保存法の対象になる書類と対応必須の箇所は?

電子帳簿の保存対象になっているのは、下記の3つになります。

それぞれ詳しく解説します。

①国税関係帳簿(元帳・仕訳帳・その他帳簿等)

パソコンを使って作成する帳簿類です。これは電子データとして保存が可能です。いわゆる会計ソフトを使って作成していれば、これ自体はそれほど問題ではないかと思います。また、一応ここは電子データ保存が義務ではありません。仕訳帳、元帳等の会計情報を紙で保管する事も可能です。ただ、現実的には多くの企業がソフトを使っていると思いますので、基本はクリアできる箇所です。

②国税関係書類(決算書、見積もり、請求書、契約書、領収書等)

取引をしてこちらが発行する見積もりや請求書、相手から受け取る請求書や領収書。それから決算書や契約書もこの国税関係書類に該当します。

この国税関係書類ですが、電子帳簿保存法に対応するなら基本は電子データで保存すればいいのですが、ただし、相手から紙で受領した領収書や請求書等は、スキャナ保存を行う必要があります。なおこのスキャナ保存は義務ではありません。

ただ、スタッフの経費精算を考えると、対応をしないといけなくなってくると思います。理由はこの後説明させて頂きます。

③電子取引(メール、ECサイト経由、アプリ決済等)

例えば、paypayで支払った、タクシーアプリGOで決済をした、アマゾンや楽天で購入した。クレジットカード決済をした。それから取引先から請求書をメールで受領したなどは、全て電子取引になります。

この電子取引は、電子データ保存が義務になりました。

今回の変更点の一つとして、電子取引で受領したデータは紙での保存が不可となり、電子データとしての保存が義務付けられました。※本来は2022年1月からでしたが、2年間の猶予期間が設けられたため2024年1月からの変更になります。

「従業員の経費精算を考えてみると・・・」

従業員の山田さんが、例えばmenuや uber eats等で社内の懇親会の食事を手配した場合、もしくは業務で必要なものをアマゾンで購入した場合、そのデータの領収書は電子データ保存が義務となります。

また、同じ山田さんが、今度はコンビニでボールペンをペイペイで購入した場合、その領収書は紙で受け取っていますので、それはスキャナ保存になりますが、このスキャナ保存は義務ではありません。

これがかなり複雑になりますよね。このため、多くの企業や個人事業主が、経費精算について、基本全て電子帳簿保存に対応していくことになると思われるポイントです。

主な改正内容について

続いて今回の電子帳簿保存法の主な改正内容について詳しく解説していきます。

事前承認制度の廃止

これまでであれば電子帳簿等保存、書面のスキャナ保存を行うためには、運用の三か月前に税務署長へ承認申請書の提出が必須でした。今回の改正で、この事前承認制度が廃止されるためスキャナや保存システム等を導入したら即座に電子保存が可能となります。

検索機能要件の緩和

検索機能についても要件が緩和されました。

改正後は「取引年月日」「取引先」「取引先の金額」の3項目が必須項目となります。税務署からのダウンロード要請にすぐに応じる準備をしておけば、検索時に範囲指定や複数項目を組み合わせる手間がかかる機能は不要となります。

タイムスタンプ要件の緩和

タイムスタンプとはデータの改ざんが行われていないことを証明するためのものです。

今回の改正によってタイムスタンプが緩和されたポイントは3つあります。

・付与期間が最長で2か月→2ヶ月と7営業日以内へ延長

・スキャニング時の自署は不要になる

・訂正・削除の履歴が確認できるシステムを利用する場合、タイムスタンプは不要になる

ペナルティの強化

事前承認制度の廃止、保存要件の緩和が行われましたが、不正に対してのペナルティは従来より強化されました。

不正が発覚した場合、重加算税+10%という厳しい措置が適用されます。

※重加算税とは、意図的な隠ぺい行為や虚偽報告が行われた場合に、基礎となる税額に対して課せられる附帯税のことです。過少申告、不納付の場合は35%、無申告の場合は40%の税率が定められていますが、電子保存された事項で不正行為が発覚した場合は、上記の通常の重加算税からさらに+10%加重される形です。

課税率が大きくなることによる会社の経営悪化を未然に防ぐためにも、社員がデータを隠蔽、改ざんと見なされてしまうような行為を行っていないか、責任者・管理者を選定したうえで管理していく必要があります。

改正電子帳簿保存法に違反した場合の罰則について

電子帳簿保存法の内容について違反をした場合、罰則などはあるのか、国税庁の資料に記載があったのでここで紹介します。

『電子取引の取引情報に係る電磁的記録については、法第7条の規定により保存義務が課さ

れていることから、その電磁的記録を保存する必要があります。そして、電子取引の取引情

報に係る電磁的記録について要件を満たさず保存している場合や、その電磁的記録の保存に

代えて書面出力を行っていた場合(※)には、保存すべき電磁的記録の保存がなかったものと

して、青色申告の承認の取消の対象となり得ますので注意してください。 』

電子帳簿保存法についてきちんと理解をしていなくて、電子データの修正や破棄を行った場合は領収書などが経費として控除することができずに、最悪の場合は青色申告を取り消す可能性があるということです。

個人の場合、青色申告は最大で65万円の青色申告特別控除が可能となるため、取り消された場合税金を多く支払わなくてはいけなくなります。

法人の場合、青色申告で赤字の繰り越しが可能で、翌年以降の利益と相殺して、税金還付が受けられるのですが、それが出来なくなってしまいます。

優良な電子帳簿について

電子帳簿は、「優良な電子帳簿」と「その他の電子帳簿」に区分されました。

優良な電子帳簿の要件を満たす場合、過少申告加算税の軽減措置の適用を受けることができます。万が一、税務調査等で指摘が入り、修正申告する場合、過少申告加算税を5%軽減する措置が追加されました。

電子帳簿保存法の改正の目的、どのような効果があるのか

ここまで読んでいただいた方にちって、法の改正によって「手間がかかりそう」「ややこしい」という印象をもった方もいらっしゃると思いますが、今回の改正には大きなメリットがあります。

最大のメリットが、電子データでの保存を進めてペーパーレス化を進めていくことで、今まで紙で保管していた大量の書類や保管倉庫、過去のデータを探す手間やコストをなくすことができる点です。

今まで保管してきた会社の倉庫にある書類を一掃することによって、コストの削減、普段行っている業務の効率化を実現できます。

改正電子帳簿保存法対応で、よくあるQ&A

一部だけ電子帳簿保存でもいいのか?

はい、可能です。義務になっている電子で受け取った請求書等の電子データ保存だけでもOKです。

途中からでもいいのか?

国税関係帳簿(元帳、仕訳帳等)は、期首からの必要があります。それ以外は途中からでも可能です。

複数のシステムを使ってもいいの?

はい、OKです。

改正電子帳簿保存法に対応するポイント

①国税関係帳簿(元帳・仕訳帳・その他帳簿等)

既に会計ソフトを使っていればクリアできていると思います。

国税関係帳簿の電子データ保存の要件

| 項目 | 優良な電子帳簿 | 優良以外の電子帳簿 | 内容 |

| 電子計算機処理システムの概要書の備え付け | 〇 | 〇 | 会計ソフト等のシステムのマニュアル等を備え付ける。基本はソフト側のマニュアルで構わないです。 |

| 見読可能装置の備え付け等 | 〇 | 〇 | 見読可能装置とはPCのディスプレイ等を指します。 |

| ダウンロードの求めに応じる事 | △ | 〇 | 税務職員の求めに応じて、データをダウンロードして提出できるようにしておくことです。優良帳簿の要件を全て満たしている場合、優良な電子帳簿としては、この要件は不要になります。 |

| 電磁的記録の訂正、削除、追加の事実及び内容を確認することができる電子計算機処理システムの使用 | 〇 | 優良な電子帳簿の要件を満たすには、訂正、削除、追加の履歴が確保できないといけません。 | |

| 帳簿間での記録事項の相互関連性の確保 | 〇 | 優良な電子帳簿の要件を満たすには、帳簿間での関連性が確保されている必要があります。 | |

| 検索機能の確保 | 〇 | ダウンロードの求めに応じる場合は、検索機能のうち、範囲を指定して条件を設定できる機能及び、任意の項目を2つ以上組み合わせて検索できる機能は不要となる。 |

電子データ保存の項目に加えて、「ダウンロードの求めに応じること」「電磁的記録の訂正、削除、追加の事実及び内容を確認することができる電子計算機処理システムの使用」「帳簿間での記録事項の相互関連性の確保」が追加されています。なお、過少申告加算税を5%軽減が受けられる優良な電子帳簿保存でなくてもいい場合、それほどハードルは上がりません。

優良な電子帳簿の要件を満たそうとする場合は、検索機能や削除履歴が残る機能、それに帳簿間での相互関連性を確保したソフトの導入が必要です。

②意外と簡単にできる電子データ保存

自社で作成する請求書や契約書、見積もり等書類ですが、既にPDF等で発行して相手に送付しているケースが多いかと思います。

電子取引の電子帳簿保存するための要件

| 項目 | 説明 |

| 「可視性」電子計算機処理システムの概要書の備え付け | 会計ソフト等のシステムのマニュアル等を備え付ける。基本はソフト側のマニュアルで構わないです。 |

| 「可視性」見読可能装置の備え付け等 | 見読可能装置とはPCのディスプレイ等を指します。 |

| 「可視性」検索機能の確保 | 取引年月日、取引金額、取引先の3つの条件で検索が最低条件です。また、優良な電子帳簿を満たすには、さらに日付または金額の範囲指定検索ができること。2つ以上の項目での組み合わせ検索ができることが必要です。 |

|

「真実性」以下のどれかの措置を行う

A:タイムスタンプが付与された後の授受 B:速やかにタイムスタンプを付与する C:データの訂正、削除を行った場合に、その記録が残るシステムまたは訂正削除ができないシステムを利用する D:訂正削除の防止に関する事務処理規定の備え付け |

Aについては相手が行う事ですので、現実的ではないかと思います。 Bはシステムが必要です。(タイムスタンプ付与まで7営業日を超える場合、タイムスタンプを付すまでの各事務の処理に関する規程が必要) Cですが、個人情報保護法においての削除要求があった場合に削除できないシステムはこの法律に抵触する恐れがありますので、要注意です。 Dの事務処理規定はこの後のコラム部分で説明します。 |

システムを使わずに検索機能を確保する方法

小規模で運営していてシステムを導入するコストが厳しい場合は以下のような方法でも検索性を確保できていることになります。

①請求書や領収書等のPDFファイルのファイル名に「日付、相手先、金額」を入れる。

(例)ABC株式会社宛に23万円の請求をした場合 ⇒ 「20221031_ABC株式会社_230000」

②ファイルを各月ごとにフォルダ分けして保存する。

(例)以下のようなフォルダ構成で保存する

③事務処理規定を作成し、備え付ける

これが前述の事務処理規定です。

事務処理規定 ⇒法人のひな型はこちら ⇒個人のひな型はこちら

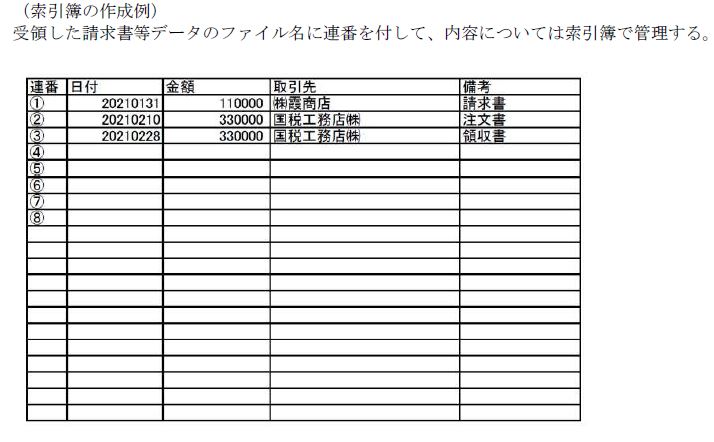

④索引簿を作成し備え付ける

索引簿の例はこちら

個人的には、事務処理規定は、ひな型を見て欲しいのですが、この通り運用するのは難しいと思いますので、①の規則正しいファイル名をつけるか、②のフォルダ分けがおすすめです。特に、①のファイル名を全ファイルに付けるのは手間なので、②のフォルダ分けが一番おすすめです。

ただし、アマゾンで購入した領収書、スタッフが例えばペイペイで支払った場合の経費精算でも同様に全て上記のファイル名をつける、もしくはフォルダ分け保存が必要です。

指定のフォルダに入れる場合、それほど難しくはないのではないでしょうか。

③相当大変なスキャナ保存

紙で受領した請求書や領収書をスキャンして保存することをスキャナ保存と言いますが、こちらは電子データ保存と異なりかなり大変です。

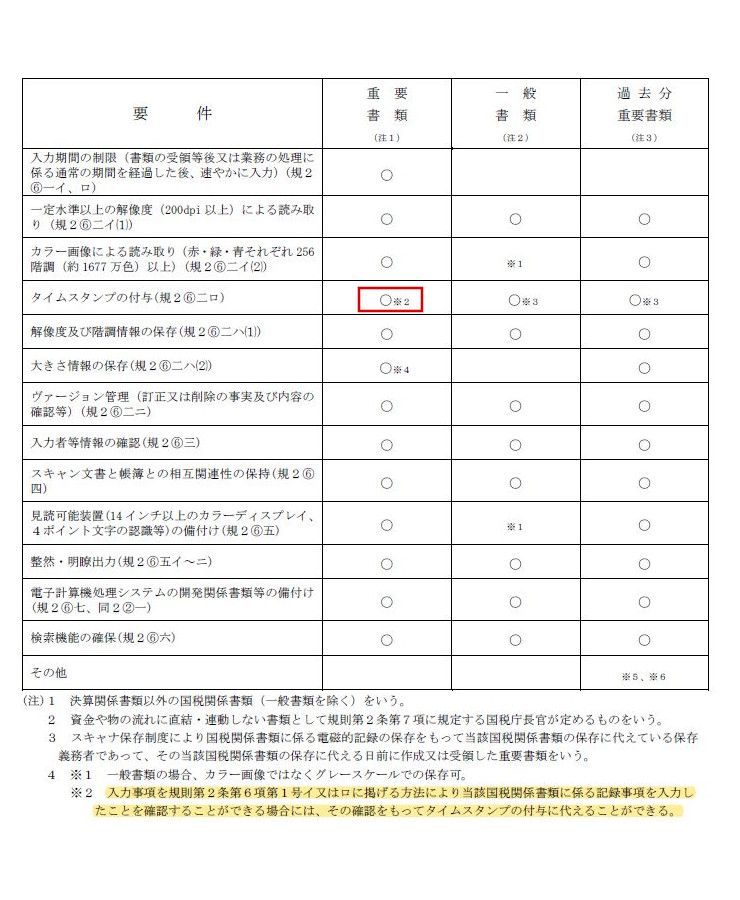

スキャナ保存の要件

| 項目 | 重要書類(領収書、請求書等) | 一般書類(納品書、見積書、申込書等) | 説明 |

| 入力期間の制限(書類の受領等後又は業務の処理に 係る通常の期間を経過した後、速やかに入力) |

〇 | 最長2ヶ月と7営業日以内にスキャンが必要です。 | |

| 一定水準以上の解像度(200dpi 以上)による読み取 り |

〇 | 〇 | 最近のスマホやスキャナなら問題ありません。 |

| カラー画像による読み取り(赤・緑・青それぞれ256 階調(約1677 万色)以上) |

〇 | カラーでなく、グレースケールでもOK | 最近のスマホやスキャナなら問題ありません。 |

| タイムスタンプの付与 | 〇 | 〇 | スキャンされた時刻が保存され、その時刻が変更されていない事が確認できる場合には、タイムスタンプは不要になります。 |

| 解像度及び階調情報の保存 | 〇 | 〇 | 最近のスマホやスキャナなら問題ありません。 |

| 大きさ情報の保存 | 〇 | 領収書を受け取った人がスキャンする場合、A4以下の書類の場合は大きさの情報は不要になります。 | |

| ヴァージョン管理(訂正又は削除の事実及び内容の 確認等) |

〇 | 〇 | 訂正や削除の履歴が残るシステムである必要があります。また、削除したデータの検索もでき、削除や訂正前のデータが見れる必要があります。 |

| 入力者等情報の確認 | 〇 | 〇 | 誰がスキャンしたかなど入力者の情報が分かるようにする必要があります。 |

| スキャン文書と帳簿との相互関連性の保持 | 〇 | 〇 | スキャンした書類と帳簿との関連性を保持できるように、伝票番号を付し、それを会計システムにも入れることで、相互の関連性を保持する体制が必要です。 |

| 見読可能装置(14 インチ以上のカラーディスプレイ、 4ポイント文字の認識等)の備付け |

〇 | 14インチ以上のカラーディスプレイの確保が必要です。一般オフィスなら普通はあると思いますが、店舗等で確保できない場合は要注意です。 | |

| 整然・明瞭出力 | 〇 | 〇 | ここはあまり明確なルールはありません。印刷できれば大丈夫です。 |

| 電子計算機処理システムの開発関係書類等の備付け | 〇 | 〇 | ソフトのマニュアルで大丈夫です。 |

| 検索機能の確保 | 〇 | 〇 | 以下の3つを全て満たす必要があります。

①取引年月日、取引金額、取引先の3つの条件で検索②日付または金額の範囲指定検索ができる ③2つ以上の項目での組み合わせ検索ができる |

電子データ保存と異なり、スキャナ保存は一気に要件が増えます。ポイントは4つです。①タイムスタンプが必須 ②ヴァージョン管理では、削除したものも残り、検索もできること ③帳簿との関連性を確保できる ④検索機能では、4つの条件を満たす検索ができるシステムがあることです。

これらを満たすには専用のシステムを入れる必要があるでしょう。そのため、電子データ保存と異なり、スキャナ保存はかなりハードルが高くなります。

多くの改正電子帳簿保存法対応とうたっている製品でも、このタイムスタンプ付与、削除したものも検索でき、中身も見れるヴァージョン管理、帳簿との関連性を確保できて、さらに細かい検索ができるソフトは数少ないと思います。

スキャンするまでの期間について

スキャンするまでの期間は、7営業日以内が基本です。ただし、業務サイクルに加えて7営業日になります。ですので、例えば1ヶ月単位で月末締めで経費精算をしている場合は、1ヶ月と7営業日以内ということになります。

なお、最長でも2ヶ月と7営業日以内というルールになっています。2ヶ月と7営業日あれば、スキャンは出来そうですね!

訂正削除履歴が残る、もしくは削除できない場合タイムスタンプは不要?

はい、不要になります。以下国税庁の1問1答ファイルの切り抜きです。

「重要書類」というのが領収書や請求書を指します。これらはタイムスタンプ欄に〇がありますよね。ただ、※2がついています。※2では、「規則第2条第6項1号イ又はロに掲げる方法により当該国税関係書類にかかる記録事項を入力したことを確認することができる場合には、その確認をもってタイムスタンプの付与に代えることができる」とあります。

規則第2条第6項1号イ又はロに掲げる方法とは、入力までの期間を指している条文になりまして、前述の「2ヶ月と7営業日以内に入力する」という意味です。これが確認できる場合には、タイムスタンプは不要ですという意味ですね。

ところで、何を満たせば、2ヶ月と7営業日以内に入力したことが確認できる状態と言えるのでしょうか?

それは、同じく1問1答の問30に記載があります。まとめると、①いつ登録したのか何分何秒までわかるシステム ②データの正確性を担保する為、変更、削除履歴が残る、もしくは削除変更ができないシステム の2つを満たせば、タイムスタンプの付与に代えることが可能です。

対応する際の注意点、今のうちにやるべきこと

電子帳簿保存法の改正案に対して対応する際の注意点、約2年間の猶予期間の間にやるべきことについて解説します。

現在の電子取引状況を確認しておく

まず自社の請求書・見積書などを混在させずに分類した状態に整理しておく必要があります。これによって対象となる取引がどの程度あるのかを確認することができます。

さらに保存方法(紙かPDFか)、保存場所がどこになっているのか、ファイル名やシステム名、月間取引数なども併せて確認しておきましょう。

データの保存場所を決めておく

データの保存場所は自社サーバー内のフォルダかシステムを選定する必要があります。

どちらにしても電子帳簿保存法での検索要件(取引年月日、取引先、取引先の金額の3項目を検索できる)を満たすために準備する必要があります。

承認フロー、業務フローの見直し

今回の電子帳簿保存法の改正案では保存方法の要件変更が注目されていますが、承認フローや業務フロー自体を見直さなければ、目的としている業務効率化の実現は難しくなります。

たとえば承認フローがデジタル化していなかったら、従来通り電子取引データを紙で印刷してしまい、逆に業務の手間がかかってしまいます。紙の印刷を行わずにアップロードしたデータをパソコン上で確認・承認を進めていく仕組みをつくる必要があります。

また業務フローの見直しを行う際に支払いの業務もデジタル化しておくことによって、たとえば仕訳が自動起票するといったことも可能となります。

まとめ:システム、業務フローの変更は大変、早目に動き出そう!

今回は、電子帳簿保存法改正についてできる限りわかりやすく解説させていただきました。

2022年1月から電子帳簿保存法の改正されました。2年間の猶予期間(2023年末まで)が設けられることになりましたが、それほど時間はありません。この期間にどの企業も電子帳簿保存法の改正の理解、対策をしっかりと講じる必要があります。

今の段階で出来ることは、主に下記の3つです。

【現在の電子取引状況を確認しておく】

・自社の請求書・見積書などを混在させずに分類した状態に整理しておく

・保存方法(紙かPDFか)、保存場所がどこになっているのか、ファイル名やシステム名、月間取引数

【データの保存場所を決めておく】

・保存場所の選定

・検索要件(取引年月日、取引先、取引先の金額の3項目を検索できる)を満たすための準備、管理等

【承認フロー、業務フローの見直し】

・承認フロー、業務フローのデジタル化を図る、効率的で無駄の少ない作業環境を構築する

オススメの会計ソフト

今回ご説明した電子データ保存、スキャナ保存の要件を満たすのが以下のソフトです。

2024年に施行される前に、電子帳簿保存法について詳しく知っておきたい、今のうち何をしなくてはいけないのか知りたいという方は、ぜひ本記事を参考にしていただけますと幸いです。

また、弊社ではマネーフォワード、freee、PCAクラウドなどの各種クラウド会計ソフトに加えて、楽楽精算などの経費精算ソフトも販売をしております。どのサービスが御社に最適なものか、お話を聞いてご提案させて頂きますので、まずはお問合せ下さいませ。

お問い合わせはこちら⇒ 株式会社アーデント 03-5468-6097

※「クラウド会計ソフトの記事を見た」とお伝え下さい。

クラウド会計ソフトお問い合わせフォーム

必要な項目のすべてをご入力いただき、「アーデントに問い合わせる」ボタンをクリックしてください。必須のついている項目は必須入力項目です。

株式会社アーデントは、デジタル化・AI導入補助金の支援事業者を行っております!

アーデントからデジタル化・AI導入補助金を使ってクラウドツールを導入するメリットは以下の通りです。

メリット①対象ツールを2年間、半額、もしくは1/4で利用可!

メリット②会計、経費精算、請求書処理、受発注ツール導入なら、PCやタブレットの購入も補助が受けられ半額!

メリット③補助期間終了後は、公式価格よりお値引き!

メリット④各種IT活用、DX、保守サポートでより貴社のIT化を促進、生産性を向上します!

【弊社取り扱いクラウドツール】

🔹オフィスソフト・グループウェア: Google Workspace※、Microsoft365、desk'nets NEO※

🔹ノーコード業務改善:kintone、Zoho※、楽楽販売、JUST.DB※、サスケworks

🔹コミュニケーション: サイボウズオフィス、Chatwork、LINE WORKS、zoom

🔹会計・経費管理: マネーフォワード、freee、楽楽精算、楽楽明細、invox

🔹電子契約・文書管理: freeeサイン、クラウドサイン、GMOサイン、Adobe Acrobat

🔹セキュリティ対策: sophos、SentinelOne、ESET、ウイルスバスタークラウド

🔹RPA・自動化: RoboTANGO、DX-Suite、Yoom※、バクラクシリーズ

🔹勤怠・労務管理: 勤革時、楽楽勤怠、マネーフォワード

🔹物流・在庫管理: ロジザードZERO

🔹教育・マニュアル作成管理: iTutor、NotePM、leaf

🔹PBX・電話システム: INNOVERAPBX※、MOTTEL※

🔹端末管理:LANSCOPE、clomo

🔹リモートデスクトップ:RemoteOperator在宅

🔹受付ipad:ラクネコ※

🔹タスク管理、その他:JOSYS、backlog※

など

※こちらのツールは補助期間終了後の値引不可

また、上記以外のツールも取り扱いできるものが多々ありますので、一度ご相談ください。

デジタル化・AI導入補助金2026の詳細、お問合せはお電話頂くか、以下の記事を御覧ください↓

デジタル化・AI導入補助金お問合せ:03-5468-6097

以下の動画では、採択のポイントや申請にあたっての注意点などを詳しく解説していますので、

あわせてご覧ください!

株式会社アーデント 代表取締役。2006年にオフィス専門不動産会社アーデントを創業。その後、オフィス賃貸仲介、ワークプレイス作りに10年以上携わり、合計500社以上のオフィス移転をサポート。2018年よりクラウドPBXを中心にネットワーク、通信分野を専門に400社以上の電話、ネット環境づくりをサポート。2022年より100以上のクラウドサービスの販売を開始。

IT導入補助金を使って、50社以上にクラウドツールを提供。IT活用による業務改善のDXコンサルを提供。ノーコードツールを使ったExcelやAccessからの基幹システム移行によるDX実績多数。

アマゾンで出版している書籍はこちら!

「AppSheetで作る中小企業の基幹システム」 ~Excel限界からの脱出。GoogleWorkspaceを使って、失敗しない業務アプリ導入を解説~

「Google Workspace完全活用マニュアル」 ~Google Workspaceをフル活用する方法を徹底解説!~

amzn.to/3w5zWfT

「中小法人向け サイバーセキュリティ完全ガイド」~サイバーセキュリティ対策で、特に中小企業が 守るべきポイントを網羅!~

amzn.to/3Y9Nm5n

ぜひチェックしてください!