令和5年度インボイス制度の税制改正大綱についてわかりやすく解説!

インボイス制度とは

インボイス制度とは、事業主が売上で預かった消費税から、支払った消費税を差し引く際に、専用のインボイス番号が必要となるルールです。

これにより、主に年間売り上げ1000万円未満の非課税事業者からも、適正に消費税を得ていこうという意図の制度です。

詳細は以下の記事をご覧ください↓

税制改正大綱とは

令和5年度の税制改正大綱が2022年12月に発表されました。

税制改正大綱とは、与党が、来年の税制改正についての法案をまとめて、閣議決定したものをいいます。いわば、翌年の税制改正の法案たたき台になります。

この後、2月に国会で審議を行い、3月に法案が成立していきます。施行は各内容ごとに開始時期が異なりますが、

4月からというものが一般的です。

この税制改正大綱を見ると、この先の税制が予測ができます。基本的にはそのまま成立するものがほとんどですので、今のうちからチェックして、備えておくのがいいでしょう。

令和5年度インボイス制度に関する税制改正大綱について

インボイス制度についても、今回の税制改正大綱にて、いくつかの項目が入りました。

以下詳しく解説していきます。

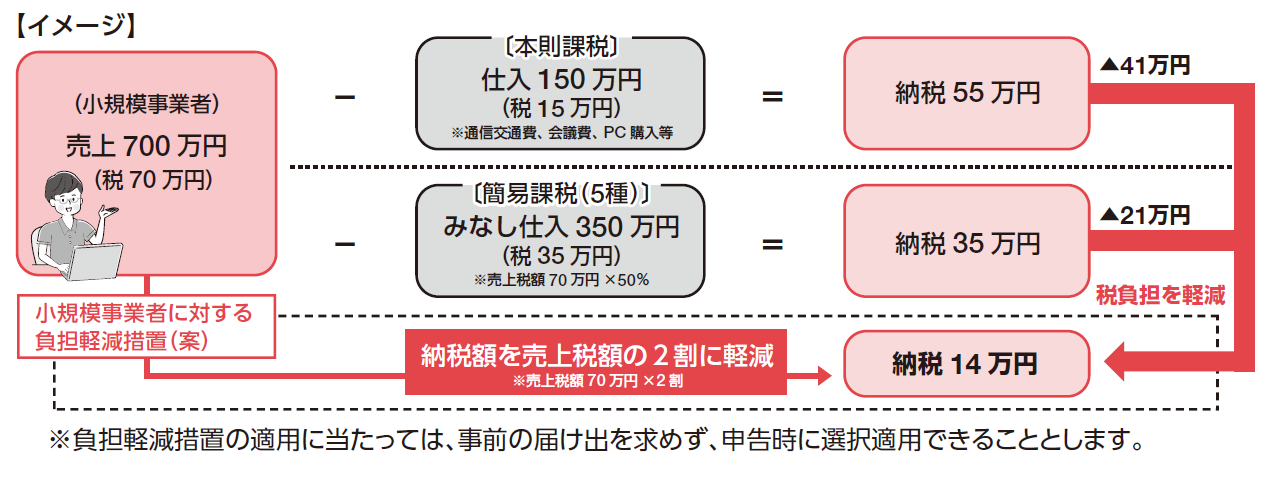

①小規模事業者に対する納税額に係る負担軽減措置

免税事業者がインボイス発行事業者を選択した場合の負担軽減を図るため、納税額を売上税額の2割に軽減する激変緩和措置を3年間講ずることとします。

これにより、業種にかかわらず、売上・収入を把握するだけで消費税の申告が可能となることから、簡易課税を選択する場合より、事務負担も大幅に軽減されることとなります。

※免税事業者がインボイス発行事業者となったこと等により事業者免税点制度の適用を受けられないこととなる者を対象とし、インボイス制度の開始から令和8年9月30日の属する課税期間まで適用できることとします。

【本則課税の場合】

例えば、年間売上2000万円(税別)の個人事業主がいた場合、本来は売上にかかる消費税は、2000万円×10%で200万円。

経費が仮に、1500万円(税別)かかっていた場合、1500万円×10%で150万円。

差し引き200万円 ー 150万円 で 50万円を納税すればいいことになります。

【簡易課税の場合】

本則課税で納税額を計算するのは、手間も結構大変です。そのため、手続きを簡単にする簡易課税制度というものがあります。

例えば、不動作業の場合、売上の40%が仕入れとみなして、売上の60%の消費税を納めればいいという制度になります。

(例)売上2000万円(税別)の不動業の場合、仕入れが40%の800万円あったとみなし、

差額の1600万円にかかる消費税、10%で160万円を納めればいいという制度です。

なお、このみなし税率は業種ごとに異なります。

簡易課税制度を適用するときの事業区分およびみなし仕入率は、次のとおりです。

事業区分 みなし仕入率 第1種事業(卸売業) 90% 第2種事業(小売業、農業・林業・漁業(飲食料品の譲渡に係る事業に限る)) 80% 第3種事業(農業・林業・漁業(飲食料品の譲渡に係る事業を除く)、鉱業、建設業、製造業、電気業、ガス業、熱供給業および水道業) 70% 第4種事業(第1種事業、第2種事業、第3種事業、第5種事業および第6種事業以外の事業) 60% 第5種事業(運輸通信業、金融業および保険業、サービス業(飲食店業に該当するものを除く)) 50% 第6種事業(不動産業) 40% ただし、こちらの簡易課税制度が使えるのは、前々事業年度の課税売上高が5000万円以下の企業、個人事業主しか使えません。

今回の税制改正大綱の内容によれば、

業種関係なく、無条件で売上の20%を計算根拠として、消費税を計算して納税すればいいという制度になりますので、卸売り業や、小売り、農業、漁業等を除けば、多くの業種で負担が減ることになります。

仮に、先ほどの年間売上2000万円の不動産業の場合、20%の400万円にかかる消費税10%で、40万円を納めればいいということになります。

②一定規模以下の事業者に対する事務負担の軽減措置

インボイス制度の実施にともなう、事務負担を軽減する観点から、基準期間(前々年・前々事業年度)における課税売上高が1億円以下である事業者については、インボイス制度の施行から6年間、1万円未満の課税仕入れについて、インボイスの保存がなくとも帳簿のみで仕入税額控除を可能とします。

基準期間以外に特例期間もありまして、こちらの軽減措置に該当するかどうかの基準は、以下の通りです。

| 種別 | 基準期間 | 特例期間 |

| 個人 | 前々年の1月1日~12月31日で売上1億円以下 | 前年の1月1日から6か月間で売上5000万円以下 |

| 法人 | 前々年の事業開始日から1年で売上1億円以下 | 前年の事業開始日から6か月間で売上5000万円以下 |

なお、こちらに該当すれば、請求書や領収書の保存がなくとも、仕入れ税額控除は可能ですが、経費として帳簿に記録するにあたり、電子帳簿保存法が始まると、データで受け取った領収書や請求書やデータで電子帳簿保存ルールに基づいた保存が義務となり、そちらに抵触してしまいます。紙で受け取った請求書、領収書も紙で保管をしていくことになるかと思いますので、

実務上は、やはり保存していくことになるのではないかと考えます。

電子帳簿保存法については、以下を御覧ください↓

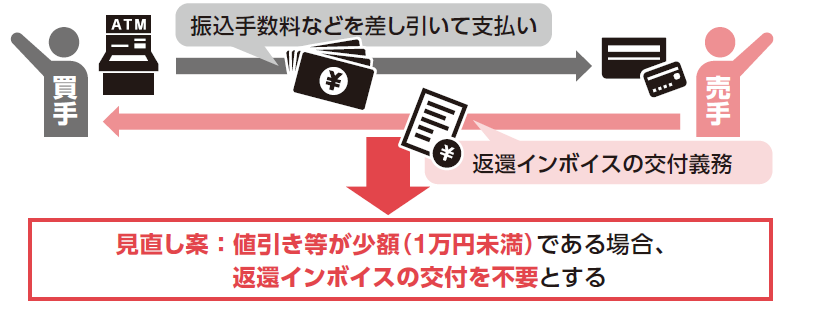

③少額な返還インボイスの交付義務の見直し

返還インボイスとは、返品や値引き等を行う場合に、金銭を変換することになった場合、今までは不要だった値引きを受ける側のインボイス番号を把握するため、インボイス(適格請求書)の発行が必要となります。

ただし、こちらも事務負担軽減のため、1万円未満については交付を不要とする案です。返品が多い業種には、かなりありがたい措置ですね。

まとめ

本記事の内容は、まだ国会審議を経て、確定したものではありません。

ただ、基本的にはこの内容ですすむ可能性が高く、今のうちから理解をして、2023年10月から始まるインボイス制度への対応を考えておくべきでしょう。特に課税事業者になるか、考えている人、企業については、2割の特例措置はかなりありがたいですよね。

また、すでに課税事業者で、簡易課税を選択している場合、この特例措置を使うかどうか、税理士と相談するべきだと思います。

いずれにしろ国会審議が終わるのはもうすぐだと思いますので、その結果を待ちましょう!

株式会社アーデントは、デジタル化・AI導入補助金の支援事業者を行っております!

アーデントからデジタル化・AI導入補助金を使ってクラウドツールを導入するメリットは以下の通りです。

メリット①対象ツールを2年間、半額、もしくは1/4で利用可!

メリット②会計、経費精算、請求書処理、受発注ツール導入なら、PCやタブレットの購入も補助が受けられ半額!

メリット③補助期間終了後は、公式価格よりお値引き!

メリット④各種IT活用、DX、保守サポートでより貴社のIT化を促進、生産性を向上します!

【弊社取り扱いクラウドツール】

🔹オフィスソフト・グループウェア: Google Workspace※、Microsoft365、desk'nets NEO※

🔹ノーコード業務改善:kintone、Zoho※、楽楽販売、JUST.DB※、サスケworks

🔹コミュニケーション: サイボウズオフィス、Chatwork、LINE WORKS、zoom

🔹会計・経費管理: マネーフォワード、freee、楽楽精算、楽楽明細、invox

🔹電子契約・文書管理: freeeサイン、クラウドサイン、GMOサイン、Adobe Acrobat

🔹セキュリティ対策: sophos、SentinelOne、ESET、ウイルスバスタークラウド

🔹RPA・自動化: RoboTANGO、DX-Suite、Yoom※、バクラクシリーズ

🔹勤怠・労務管理: 勤革時、楽楽勤怠、マネーフォワード

🔹物流・在庫管理: ロジザードZERO

🔹教育・マニュアル作成管理: iTutor、NotePM、leaf

🔹PBX・電話システム: INNOVERAPBX※、MOTTEL※

🔹端末管理:LANSCOPE、clomo

🔹リモートデスクトップ:RemoteOperator在宅

🔹受付ipad:ラクネコ※

🔹タスク管理、その他:JOSYS、backlog※

など

※こちらのツールは補助期間終了後の値引不可

また、上記以外のツールも取り扱いできるものが多々ありますので、一度ご相談ください。

デジタル化・AI導入補助金2026の詳細、お問合せはお電話頂くか、以下の記事を御覧ください↓

デジタル化・AI導入補助金お問合せ:03-5468-6097

以下の動画では、採択のポイントや申請にあたっての注意点などを詳しく解説していますので、

あわせてご覧ください!

株式会社アーデント 代表取締役。2006年にオフィス専門不動産会社アーデントを創業。その後、オフィス賃貸仲介、ワークプレイス作りに10年以上携わり、合計500社以上のオフィス移転をサポート。2018年よりクラウドPBXを中心にネットワーク、通信分野を専門に400社以上の電話、ネット環境づくりをサポート。2022年より100以上のクラウドサービスの販売を開始。

IT導入補助金を使って、50社以上にクラウドツールを提供。IT活用による業務改善のDXコンサルを提供。ノーコードツールを使ったExcelやAccessからの基幹システム移行によるDX実績多数。

アマゾンで出版している書籍はこちら!

「AppSheetで作る中小企業の基幹システム」 ~Excel限界からの脱出。GoogleWorkspaceを使って、失敗しない業務アプリ導入を解説~

「Google Workspace完全活用マニュアル」 ~Google Workspaceをフル活用する方法を徹底解説!~

amzn.to/3w5zWfT

「中小法人向け サイバーセキュリティ完全ガイド」~サイバーセキュリティ対策で、特に中小企業が 守るべきポイントを網羅!~

amzn.to/3Y9Nm5n

ぜひチェックしてください!