法人名義で社宅を借りることで大幅に節税をして、手元に現金を残す方法

そもそも社宅を借りるとどうなるの?

社宅を法人が借りて、その部屋に住むことで、自分は自宅の賃料を支払わなくてよくなりますよね!

もちろん、完全に無料ではなくて、一部家賃負担を設定するんですが、全額自分で部屋を借りて家賃を払うよりも自分の負担は少なくなります。

これだけだと、自分が負担する家賃を会社が肩代わりしてるだけで、

法人の負担が増えるだけと思われるかもしれませんが、

仮に家賃を負担している分、

給料を減らせば、法人の負担は変わらず、部屋も借りれて、

さらに税金・社会保険料が全部削減できるようになるんです!!

ですので、

社宅を借りて節税をする企業様が多いんですね。

全額会社負担にするとまずいの?

社宅として法人が部屋を借りた場合に、

無料で社員に提供してしまうと、

それは給料として認定されてしまうんです。

つまり、

社会保険料や税金の対象となってしまいます。

そのため、一部を個人に負担してもらう必要があります。

役員と社員で違う社宅が課税対象になるかどうかの基準

課税対象にならないようにするためには、

「賃貸料相当額」分を個人に負担してもらう必要があります。

その基準は役員と従業員で異なりますので、

以下ご確認くださいませ。

役員社宅の場合

①役員の社宅でかつ小規模住宅の場合

(1)固定資産税(建物)の課税標準額×0.2%

(2)12円×面積/3.3

(3)固定資産税(建物)の課税標準額×0.22%

の合計が賃料相当額となります。

小規模かどうかの基準

「耐用年数が30年以下の建物は面積が132平米以下、

<具体例>

・3LDKマンション

・床面積 90平米

・建物の固定資産税の課税標準額 5,000,000円

・敷地の固定資産税の課税標準額 600,000円

・家賃 140,000円

上記の例の場合、

10000円+360+

あんまりぎりぎりだと心配なので、

ちょっと上乗せして、2万円とかで設定するといいと思います。

一応、固定資産税の課税標準額は毎年変わりますので。

②役員の小規模でない社宅の場合

耐用年数が30年以下は132平米以上、

耐用年数が30年以上は99平米以上のお部屋の場合ですね。

小規模社宅の場合の金額と会社が物件所有者に支払う家賃の50%

いずれか多いほうが課税されない賃料となります。

先ほどの具体例で計算した金額を見てもらうとわかりますが、

家賃の半分とかに通常なりませんので、

基本的には賃料の50%が非課税限度額となります。

③豪華な社宅の場合

役員個人の嗜好を著しく反映した設備を有するものか、

240平米を超える物件のうち、内外装の状況や取得価額などを勘案して、判定されたもの

この場合、非課税措置はなく、時価の賃料相当額が課税対象に。

前述の具体例の場合、非課税限度額が11680円でしたので、

この半分の5840円以上を負担してもらえば、給与とは認定されません。

従業員社宅の場合

(1)固定資産税(建物)の課税標準額×0.2%

(2)12円×面積/3.3

(3)固定資産税(建物)の課税標準額×0.22%

の合計の賃料相当額の半分を負担する。

ということで、従業員の場合には、小規模住宅の場合の役員の非課税限度額の

さらに半分ということに!

社宅分だけ給料を減らせば、税金・社会保険料を大幅に節約できます

役員の小規模社宅の事例を使ってシミュレーションをしてみましょう。

<具体例>

・3LDKマンション

・床面積 90平米

・建物の固定資産税の課税標準額 5,000,000円

・敷地の固定資産税の課税標準額 600,000円

・家賃 140,000円

10000円+360+

わかりやすく

給料を12万円減らし、

2万円分を賃貸料相当額として自己負担をした場合以下のようなります。

(会社から見ると)

給与負担 12万円の負担減

賃料負担 14万円の負担増

個人からの賃貸料相当額 2万円の収入

合計 差額なし

(個人から見ると)

給与 12万円減収

家賃 2万円のみ負担

合計 14万円の負担(家賃を払うのと同額の負担)

法人も個人も負担は変わりませんが、

年間給与は12万円×12カ月で144万円減るため、以下のような負担軽減効果があります。

「所得税」

仮に所得税20%の人であれば、28.8万円の所得税減税に。

「住民税」

仮に住民税率10%の人であれば14.4万円の住民税減税に。

「社会保険料」

仮に社会保険料率を10%と仮定すると、14.4万円の社会保険料の節約に。

さらに、同額分会社も負担しているのですが、その分がなくなります。

「総合計」

所得税28.8万円+住民税14.4万円+社会保険料14.4万円= 57.6万円の負担軽減に

さらに、法人は、14.4万円分の社会保険料負担をなくすことができます!

※個人の収入によって税率等が異なりますので、

実際には社宅の効果はその人の収入次第になります。

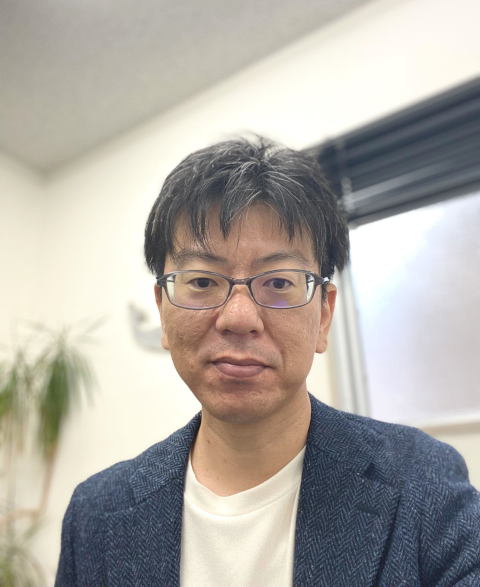

株式会社アーデント 代表取締役。2006年にオフィス専門不動産会社アーデントを創業。その後、オフィス賃貸仲介、ワークプレイス作りに10年以上携わり、合計500社以上のオフィス移転をサポート。2018年よりクラウドPBXを中心にネットワーク、通信分野を専門に400社以上の電話、ネット環境づくりをサポート。2022年より100以上のクラウドサービスの販売を開始。

IT導入補助金を使って、50社以上にクラウドツールを提供。IT活用による業務改善のDXコンサルを提供。ノーコードツールを使ったExcelやAccessからの基幹システム移行も実績多数。

アマゾンで出版している書籍はこちら!

「Google Workspace完全活用マニュアル」 ~Google Workspaceをフル活用する方法を徹底解説!~

amzn.to/3w5zWfT

「中小法人向け サイバーセキュリティ完全ガイド」~サイバーセキュリティ対策で、特に中小企業が 守るべきポイントを網羅!~

amzn.to/3Y9Nm5n

ぜひチェックしてください!